¿Cómo está afectando el Covid-19 la salud financiera de las microempresas mexicanas?

La pandemia de Covid-19 entró en su Fase 3 el 21 de abril, anticipando un escalamiento en el número de contagios en las siguientes semanas. Las medidas de aislamiento alentadas por el gobierno buscan conseguir aplanar la curva y así evitar un escenario de contagios acelerados. Sin embargo, como en la mayoría de los países, las medidas restrictivas están teniendo un efecto económico negativo al limitar la actividad comercial.

Tal y como relatamos en una publicación anterior, los efectos del Covid-19 en la salud financiera de los hogares mexicanos de bajos ingresos ya se dejaban sentir desde finales de marzo. En paralelo, comenzamos a preguntarnos cómo les estaba afectando la pandemia a las microempresas y trabajadores independientes mexicanos, y qué medidas estaban tomando para hacerle frente.

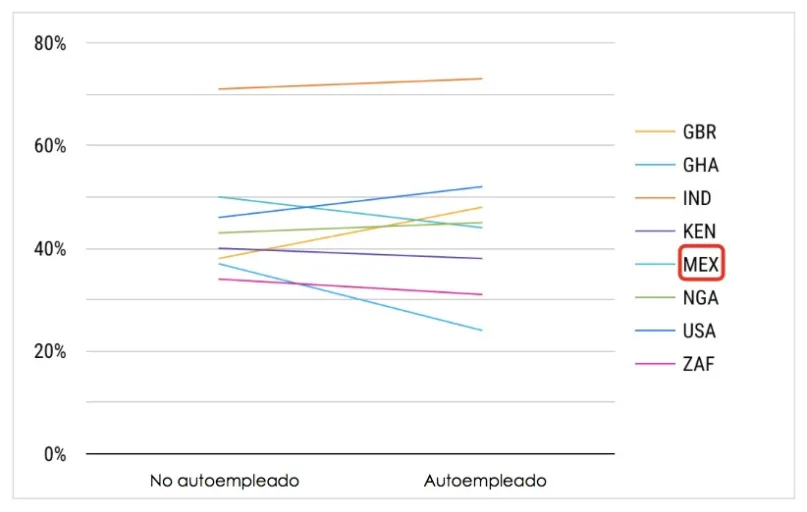

Para responder a esta pregunta, el equipo de BFA Global realizó una segunda ronda de encuestas digitales rápidas en 8 países -durante el 11 y 12 de abril- a 202 personas en general, y durante el 20 y 21 de abril, a 425 personas con negocio propio y autoempleadas en México. Los datos obtenidos fueron similares en todos los países: descensos en los ingresos, en los ahorros y en la salud financiera de las microempresas en general. Además de estas encuestas, también recabamos datos a través de la red de tenderos de Frogtek para complementar nuestra comprensión de ese segmento de servicios esenciales provistos por las tiendas de abarrotes. Finalmente, analizamos los datos obtenidos bajo la óptica de la salud financiera para agruparlos en torno a los ingresos, la resiliencia, el manejo del día a día, las inversiones y el control financiero. Si bien los resultados de las encuestas no provienen de muestras representativas, sí son ilustrativos e indicativos de la realidad que están experimentando diversos segmentos de la población mexicana.

Las restricciones implican menores ingresos y menos puestos de trabajo

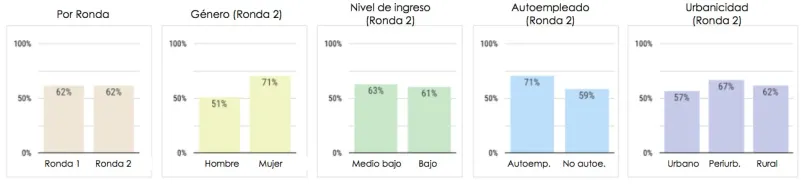

Un primer resultado clave es que el 59% de las personas autoempleadas de la muestra declaró que sus ingresos se han reducido significativamente. La principal causa, con un 64% de las respuestas, es el descenso en la demanda. Esta caída está directamente vinculada a la disminución en los ingresos de los hogares mexicanos (el 62% de las 202 personas encuestadas declaró que sus ingresos se habían reducido algo o significativamente, como muestra la gráfica inferior).

Gráfica 1. El ingreso ha decrecido algo o sustancialmente como resultado de la pandemia (%).

Como consecuencia de la reducción en sus ingresos, las microempresas a su vez están reduciendo su número de empleados. Nuestros encuestados tenían una media de casi 6 empleados antes de la pandemia, de los cuales han tenido que despedir a ~2. Estos despidos a su vez reducen los ingresos de los hogares, con lo cual se reduce aún más la demanda experimentada por las microempresas.

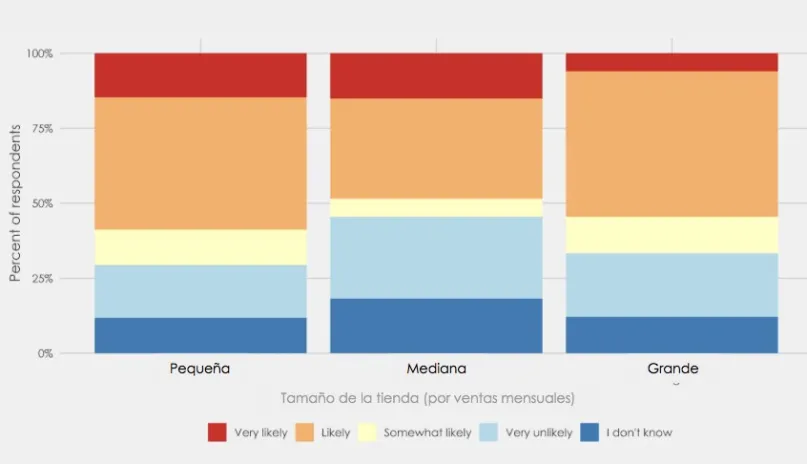

Enfocándonos en las tiendas de abarrotes, consideradas como servicios esenciales, escuchamos cómo crece su preocupación por el repago de las ventas fiadas a sus clientes, tal y como muestra la gráfica 2, abajo. En parte debido a la situación de liquidez reducida, el 45% de las tiendas encuestadas considera que el mes entrante tendrá que reducir sus compras a proveedores o pedir prestado para poder afrontarlas. Esto podría suponer una reducción de los ingresos de las tiendas y un mayor cierre de negocios.

Gráfica 2. Reducirá compras al mayoreo o pedirá prestado para financiar compras.

Un mecanismo habitual para enfrentar una crisis son los fondos de emergencia. Sin embargo, sólo el 28% de las microempresas respondió que sí tenían un fondo de este tipo. Estos fondos tenían un tamaño suficiente para asegurar operaciones durante 5 semanas en el hipotético caso de que los ingresos se redujeran a la mitad. Al hacerles la pregunta en este sentido, el 59% de las microempresas respondió que ya había tenido que utilizar esos fondos. En resumen, las microempresas mexicanas que fueron parte del estudio muestran una resiliencia reducida y ya están echando mano de sus ahorros para mantenerse a flote.

Gráfica 3. ¿Has guardado dinero para un fondo de emergencia para un momento de dificultad donde puedas perder todo o la mayoría de tus ingresos? (Ronda 2).

La contradicción frente al préstamo

Pasando del ahorro al préstamo, el 60% de las microempresas encuestadas ya tenía al menos un préstamo formal o informal antes de la crisis y un 47% se había atrasado en sus pagos al menos una vez en el último año. Mirando hacia el futuro, hasta un 82% de ellas esperaba tener dificultades para cubrir al menos una de sus cuotas de crédito. Es decir, como consecuencia de la crisis, la calidad de la deuda adquirida por estas microempresas se ha deteriorado sustancialmente.

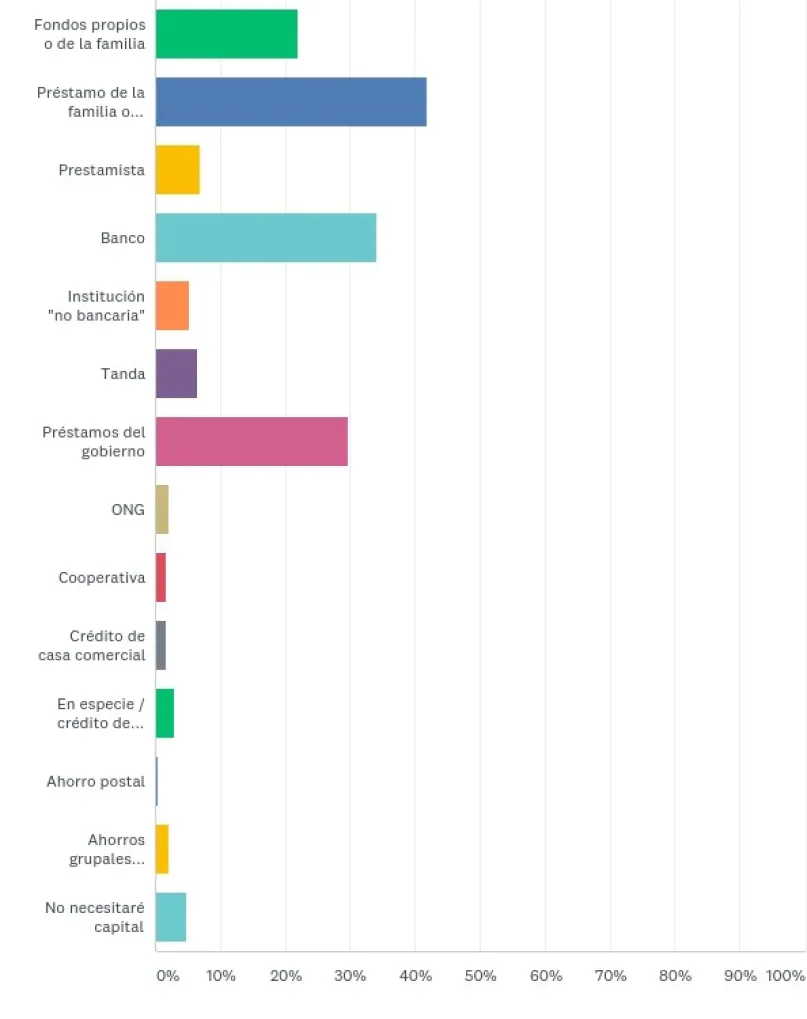

A la vez, al preguntarles cómo conseguirían capital para su negocio durante la pandemia, las opciones más seleccionadas fueron: un préstamo de la familia o amigos (42%), un préstamo del banco (34%) y un préstamo del gobierno (28%). Sólo un 22% disponía de fondos propios o de la familia, reforzando el carácter limitado de los ahorros analizado en la sección anterior.

Gráfica 4. ¿Si necesitara capital para su negocio durante la pandemia, cómo lo conseguiría? Escoja las que apliquen.

Como resultado de estas dos tendencias: deterioro de la deuda y necesidad de capital, nos preguntamos cómo se podrán financiar las microempresas para aguantar la crisis y crecer tras superarla. Podemos esperar que los oferentes de crédito sean naturalmente cautos al colocar su capital, lo cual podría limitar la velocidad de recuperación en la economía.

Expectativas ante el futuro

Pasando a las expectativas de recuperación, el porcentaje de microempresas que se mostraba extremadamente confiado en recuperarse del efecto negativo pasó del 21% al 11% durante las tres semanas entre nuestra primera ronda de encuestas (24-25 marzo) y la segunda ronda (11-12 y 20-21 de abril). Dadas las fuentes de financiamiento descritas más arriba, será interesante observar si estas expectativas reducidas se traducirán en una mayor inversión para salvar los negocios o si, al contrario, se evitará invertir más dinero por el temor a perderlo.

La situación derivada del COVID-19 ha demostrado la importancia de contar con instrumentos de protección financiera adicionales al ahorro y el crédito, como los seguros, para evitar que las familias, especialmente las más vulerables, se vean afectadas al desaparecer o verse limitadas sus fuentes de ingreso y no sean capaces de recuperar su estabilidad económica con prontitud.

Siguientes investigaciones de los efectos de la pandemia

Durante las próximas semanas continuaremos encuestando a pequeños negocios mexicanos de diferentes maneras. Trataremos de entender mejor cómo están reaccionando operativamente a la crisis, en especial mediante esfuerzos de digitalización. Además, dispondremos de datos adicionales obtenidos a través de nuestra colaboración con cooperativas de ahorro y préstamo, Frogtek y Pulso. Por último, esperamos publicar los resultados de una tercera ronda de encuestas a finales de mayo, que capturará el efecto de las restricciones asociadas a la Fase 3 de la contingencia y nos dará una mejor idea sobre el tipo de apoyos y servicios financieros que requerirán las microempresas para superar la crisis.

Como parte del proyecto FinnSalud seguiremos buscando colaborar con instituciones interesadas para que, de manera conjunta, contribuyamos a reducir el impacto económico negativo de esta pandemia.

El proyecto FinnSalud se lanzó en México en Noviembre 2019 gracias al apoyo de MetLife Foundation, con RPA como patrocinador fiscal y es ejecutado por BFA Global. FinnSalud se enfoca en medir y mejorar la salud financiera de los mexicanos de ingresos moderados a bajos, trabajando estrechamente con instituciones financieras que puedan mejorarla de manera sostenible. Todas las opiniones aquí expresadas son exclusivas de BFA Globa,l por lo que MetLife no es responsable de la información contenida en este documento ni del uso que se le dé al mismo.