Les tendances de l'inclusion financière dans le monde

Cet article a été publié initialement dans le Baromètre de la Finance à Impact, publié en septembre 2022 par Convergences.

Le Baromètre de la Finance à Impact analyse les chiffres clés de l'inclusion financière dans le monde, en utilisant les chiffres du marché mondial de la microfinance d'ATLAS, une plateforme de données qui héberge des datas validées sur la performance de l'impact financier et social. Voici un retour sur les principales tendances du secteur en 2021.

Tendances mondiales

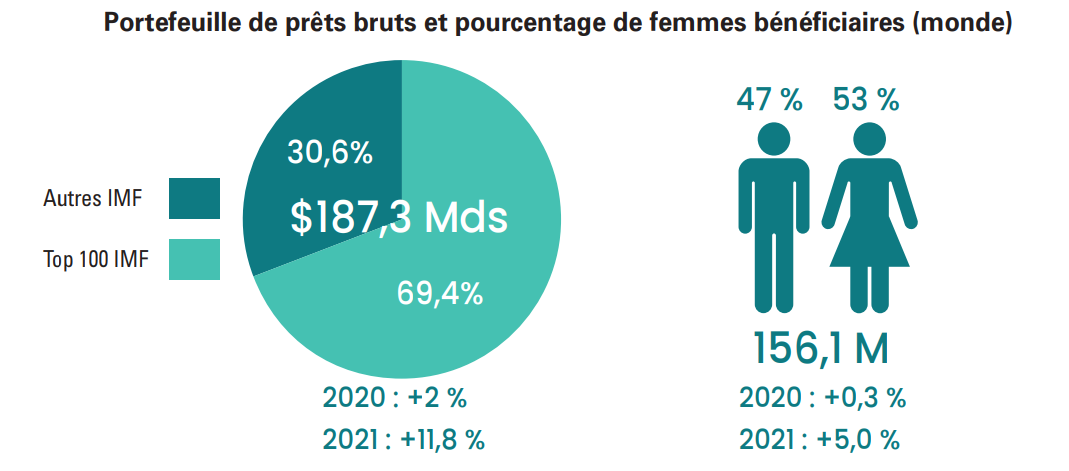

Le secteur mondial de la microfinance a montré des signes d'amélioration de sa croissance en 2021 par rapport au ralentissement observé en 2020. Par exemple, la croissance médiane du portefeuille de prêts bruts (GLP) au niveau des institutions de microfinance (IMF) était 5,9 fois plus élevée en 2021 (11,8 %) qu'en 2020 (2,0 %). Bien que ce chiffre soit supérieur au taux d'inflation mondial de 3,0%, la croissance année après année reste légèrement inférieure aux taux moyens enregistrés avant 2020, qui se situaient entre 12,4 et 16,3 % (2017-19). En dollars, les IMF ont géré un GLP total de 187,3 milliards de dollars, les 100 premières IMF restant les act·eur·rice·s dominant·e·s du secteur, avec 69,4 % du GLP total.

Le secteur a également poursuivi sa croissance en termes de nombre d'emprunteu·r·se·s, passant à 156,1 millions en 2021. Cela reflète une augmentation de 5,0 % au niveau des IMF, ce qui est plus proche des taux de croissance annuels pré-pandémie observés en 2017-19 (6-10 %). En termes de composition démographique, les clientes représentent 53 % des emprunteu·r·se·s des IMF.

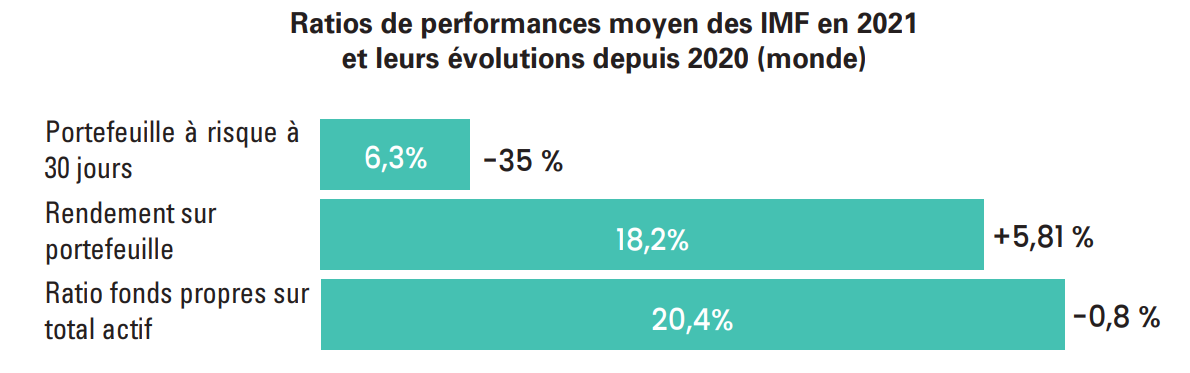

En moyenne, la qualité du portefeuille s'est améliorée en 2021 par rapport à la baisse observée en 2020. Les niveaux élevés de restructuration de portefeuille qui ont été réalisés en 2020 sont revenus plus près des niveaux pré-pandémiques, le ratio de portefeuille restructuré du secteur passant de 3,9 % à 0,8 % (2020-21). Le portefeuille médian à risque >30 jours (PAR 30) s'est également amélioré, chutant de 35 % entre 2020 (6,3 %) et 2021 (4,1 %). Au niveau des IMF, la croissance médiane du PAR 30 a culminé à 33,0 % en 2020, mais est tombée à -14,0 % en 2021, reflétant l'amélioration du risque de crédit observée à l'échelle mondiale. Cependant, des segments du marché restent exposés à un risque de crédit élevé et affichent une tendance négative depuis 2020.

Les améliorations globales du risque de crédit ont été suivies d'une tendance à l'amélioration de la rentabilité des IMF, mais celle-ci reste inférieure aux niveaux pré-pandémiques. Le rendement du portefeuille, mesuré sur le GLP, a diminué, passant de 23,3 % en 2019 à 17,2 % en 2020, et s'est depuis légèrement amélioré pour atteindre 18,2 % en 2021. Le coût du risque est resté stable durant cette période, le ratio médian des frais de provisionnement étant compris entre 1,5 et 1,7 %.

Au niveau mondial, alors que la solvabilité est restée stable en moyenne, certaines zones du marché ont été affectées par des baisses de solvabilité, notamment les IMF présentant déjà un risque de crédit ou de solvabilité avant 2020. Par exemple, le ratio médian des fonds propres des IMF par rapport à leurs actifs a diminué de 0,8% tout en restant à peu près stable à 20,4 %. Au-delà de la moyenne, des segments du marché continuent de montrer des signes de stress et sont exposés à une combinaison de risque de crédit élevé et de faible solvabilité.

Focus régional

Au niveau régional, l'Asie du Sud et du Sud-Est (SSEA) continue de dominer le secteur, représentant 72,5 % de tous les enprunteu·r·se·s à la fin de 2021. En outre, la part de marché des GLP en Asie du Sud et du Sud-Est est passée de 43,1 % à 49,8 %, mais la taille moyenne des prêts est restée inférieure à la moyenne mondiale. Par exemple, la taille moyenne des prêts en pourcentage du revenu national brut (RNB) par habitant·e était de 17 %, alors que la médiane mondiale était de 42 %. En termes de qualité de portefeuille, le PAR 30 est resté stable à 3,7 %, tandis que le ratio médian de portefeuille restructuré est passé de 7,3 % à 1,5 % (2020-21). Cette tendance indique un retour à la moyenne mondiale par rapport aux niveaux élevés de restructuration observés dans la région en 2020.

L'Amérique latine et les Caraïbes (ALC) ont été le deuxième marché le plus important en termes de part de marché des GLP (38,8 %) et des enprunteu·r·se·s (17,4 %). Comme pour la région SSEA, la qualité globale du portefeuille s'est améliorée et est comparable à la moyenne mondiale tant en termes de PAR 30 que de ratio de portefeuille restructuré, qui sont respectivement de 3,8 % et 0,8 %. Le rendement du portefeuille en 2021 (15,8 %) se situe à des niveaux similaires à ceux de 2020 (17,0 %) mais est inférieur à la moyenne mondiale (18,2 %).

En Afrique subsaharienne (ASS), le total du GLP a augmenté pour atteindre 9,6 milliards de dollars en 2021, soit 5,1 % du GLP mondial et 6,5 % du total des enprunteu·r·se·s. Les IMF d'ASS continuent d'avoir une qualité de portefeuille moyenne inférieure en termes de PAR 30 : elle est en effet supérieure à la médiane mondiale à 6,0 % en 2021, mais inférieure au pic de 11,0 % en 2020. La solvabilité dans la région est également restée comparable aux niveaux mondiaux, avec un ratio médian capitaux propres/actifs de 19,7 %, mais qui affiche une baisse de 11 % par rapport aux 22,3 % observés en 2020.

L'Europe et l'Asie centrale (ECA) représentent respectivement 4,9 % et 2,4 % de la part de marché mondiale en termes de GLP et de nombre d'enprunteu·r·se·s. La région a également le PAR 30 médian le plus bas (2,4 %) par rapport aux autres régions.

Enfin, les IMF de la région Moyen-Orient et Afrique du Nord (MENA) ont représenté la plus petite part de marché, soit 1,2 % des GLP mondiaux et 2,8 % du nombre total d'enprunteu·r·se·s. La rentabilité reste supérieure à la moyenne mondiale, avec un rendement médian du portefeuille de 24,4 % en 2021. En outre, le ratio capitaux propres/actifs (26,8 %) reste plus élevé en termes relatifs et absolus par rapport à la moyenne mondiale (20,4 %).

Tous les indicateurs sont calculés sur la base de la disponibilité des IMF déclarantes dans la base de données ATLAS, incluant jusqu'à 431 IMF pour les calculs de 2021 et jusqu'à 1 385 IMF dans le cas du portefeuille de prêts brut et du nombre d'enprunteu·r·se·s. Les statistiques sur l'inflation sont fournies par la Banque mondiale. Les calculs agrégés (par exemple, la médiane) utilisent les données des IMF à partir de 2021, en prenant le mois le plus récent pour lequel des données sont disponibles. Pour le portefeuille de prêts brut et le nombre d'enprunteu·r·se·s, les quatre années précédentes sont également incluses (2018-21), en prenant l'année la plus récente disponible pour assurer une couverture plus précise des données. Par exemple, si une IMF a déclaré des données pour 2021, cette valeur sera utilisée. Cependant, si elle n'a pas déclaré de données en 2021 ou 2020, alors la valeur déclarée pour 2019 ou 2018 sera utilisée. Les statistiques de croissance d'une année sur l'autre sont déclarées en utilisant la même composition d'IMF afin d'assurer la comparabilité entre les années.